Hoy vamos a explicar los secretos una cartera ideal de inversión, vamos a aprender a distribuir nuestros ahorros en función del tiempo y del Activo Financiero, en resumen, vamos a ver el dónde y el cuánto invertir nuestro capital.

Recordar, como siempre, que esto no es más que una guía y solo es orientativo, que nadie, repito nadie se le ocurra seguir al pie de la letra lo que decimos abajo, cada persona es un mundo y cada uno de nosotros tiene unas circunstancias tanto personales como profesiones, lo tenemos todos claro, ¿verdad?

Solo si es así, sigue leyendo o escuchando este podcast de bolsa.

Introducción a una cartera ideal.

Continuando en el mundo de las inversiones, en este artículo vamos a rebelar cual ha de ser una cartera ideal en función de dos cosas:

1.- Nuestro perfil: Si somos inversores moderados o agresivos.

2.- El tiempo: Ya sea corto o largo plazo.

Ahora y antes de seguir es cuando tenemos que ver el curso de Psicotrading., que es gratis y está en abierto:

¿Qué es una cartera de inversión?

Un cartera de inversión es un conjunto de figuras financieras, acciones, bonos, letras, fondos, ETFs, inmuebles, que una persona posee con el objetivo de aumentar los rendimientos de sus ahorros.

Esta cartera de inversión ha de ser lo mas diversificada posible, y eso es lo que vamos a intentar transmitir en este artículo, vamos a decir cual podría ser la cartera ideal.

Tened en cuanta siempre que esta ha de ajustarse a un sin fin de variables, tales como nuestra aversión al riesgo, importe de las inversiones, personalidad, necesidades financieras, equilibrio mental y un sin fin más de variables.

Nota muy importante, nosotros en este artículo consideramos a los Inmuebles como inversión, y por tanto una figura financiera susceptible de dar rendimiento, y por eso la incluimos en una cartera ideal de inversión.

Distribución de una cartera de Inversión:

¡Importante! La información publicada en este post y en toda nuestra web tiene contenido meramente formativo, educativo y divulgativo.

En ningún momento pretendemos dar consejos ni recomendaciones de inversión, y no se debe de considerar como tal ese contenido. Solo formamos e informamos.

Primera distribución de una cartera de inversión

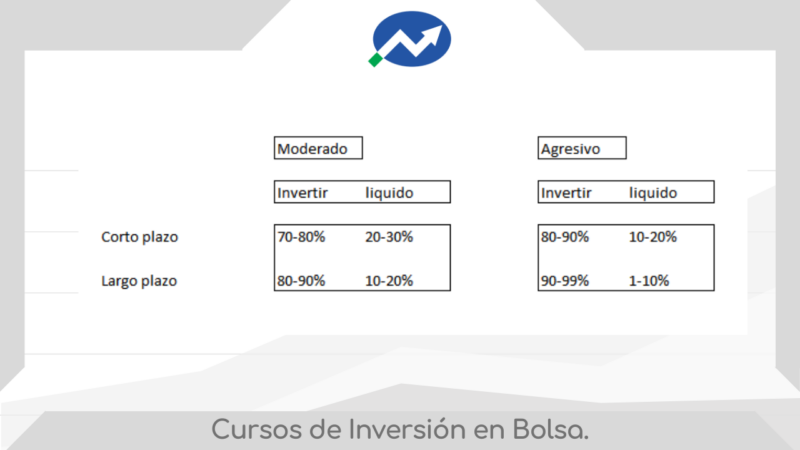

En una primera distribución de como debe de ser la cartera ideal, hemos de distinguir entre si somos inversores agresivos o moderados, y en función de eso, hemos de dedicar una parte de nuestros ahorros a invertirlos y otros a dejarlos líquidos.

Si somos inversores moderados, nunca hemos de invertir mas del 80% de nuestro capital ninguna figura financiera tal y como vemos abajo, pero si somos agresivos podemos llegar hasta el 95%.

Os adjuntamos imagen que explica lo anteriormente expuesto, también podéis verla en nuestro canal de Youtube.

Segunda distribución de una cartera ideal.

Vale, ya sabemos como tenemos que dividirla, ahora vamos a ver en qué figuras financieras he de distribuir mi riqueza si somos:

Si has llegado hasta aquí, es porque tienes inquietudes en bolsa e inversión, por lo que te invitamos a que inicies tu formación en bolsa desde 15€/mes y veas los más de 20 cursos de inversión en bolsa que tenemos.

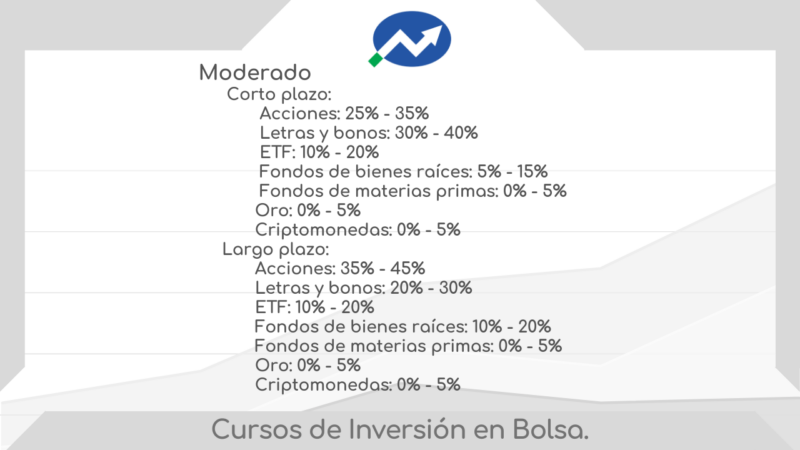

Cartera de un Inversor moderado:

En el corto plazo tendríamos:

- Acciones: 25% – 35%

- Letras y bonos: 30% – 40%

- ETF: 10% – 20%

- Fondos de bienes raíces: 5% – 15%

- Fondos de materias primas: 0% – 5%

- Oro: 0% – 5%

- Criptomonedas: 0% – 5%

¡Importante! La información publicada en este post y en toda nuestra web tiene contenido meramente formativo, educativo y divulgativo.

En ningún momento pretendemos dar consejos ni recomendaciones de inversión, y no se debe de considerar como tal ese contenido. Solo formamos e informamos.

En el largo plazo aumentamos la participación en renta variable y en Fondos de bienes raíces:

- Acciones: 35% – 45%

- Letras y bonos: 20% – 30%

- ETF: 10% – 20%

- Fondos de bienes raíces: 10% – 20%

- Fondos de materias primas: 0% – 5%

- Oro: 0% – 5%

- Criptomonedas: 0% – 5%

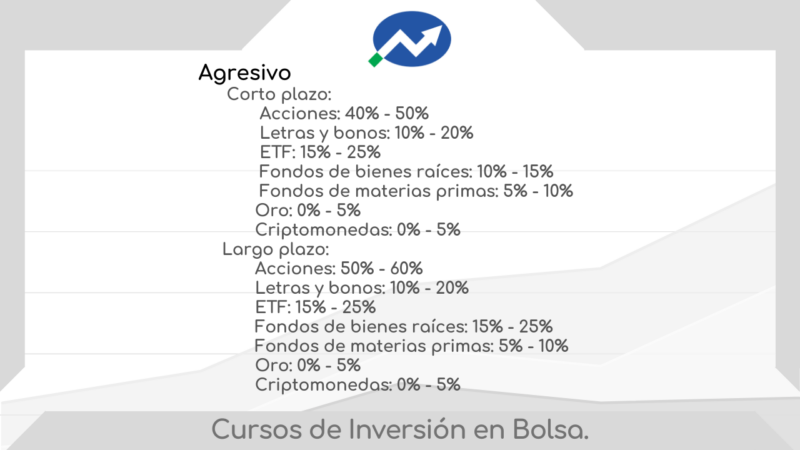

Cartera de un Inversor agresivo:

En la cartera ideal de este inversor, el peso de la renta variable es mayor tanto en el corto como en el largo plazo.

En el corto plazo tendríamos:

- Acciones: 40% – 50%

- Letras y bonos: 10% – 20%

- ETF: 15% – 25%

- Fondos de bienes raíces: 10% – 15%

- Fondos de materias primas: 5% – 10%

- Oro: 0% – 5%

- Criptomonedas: 0% – 5%

Importante: «La operativa con instrumentos financieros apalancados puede exponerle a un riesgo de pérdida superior a sus depósitos y se adecúa únicamente a clientes con experiencia y con medios económicos suficientes para asumir dicho riesgo. Las transacciones con instrumentos de cambio de divisas (Forex) y con contratos por diferencias (CFDs) son altamente especulativas y particularmente complejas, y con un alto nivel de riesgo debido al apalancamiento. Debe asegurarse de que comprende el funcionamiento de estos instrumentos y de que puede permitirse asumir el alto riesgo de perder su dinero. Ninguna información de este sitio constituye un consejo de inversión o una recomendación de compra o venta de cualquier instrumento financiero»

En el largo plazo aumentamos la participación en renta variable y en Fondos de bienes raíces:

- Acciones: 50% – 60%

- Letras y bonos: 10% – 20%

- ETF: 15% – 25%

- Fondos de bienes raíces: 15% – 25%

- Fondos de materias primas: 5% – 10%

- Oro: 0% – 5%

- Criptomonedas: 0% – 5%

Tercera distribución de una cartera de inversión.

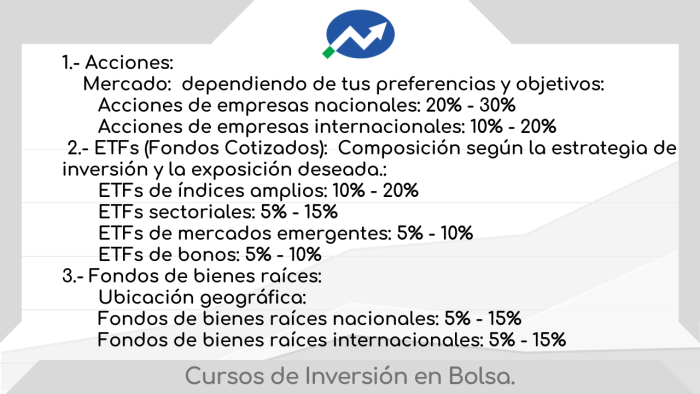

Y ahora vamos a intentar ser un poco más explícitos, vamos a intentar ver en que mercados podríamos estar:

Es muy fácil y todos los que nos siguen en el foro lo saben, no obstante a modo de guía o recuerdo, una cartera ideal de inversión, en función de nuestro dinero, personalidad y conocimientos financieros, podría ser la siguiente. Repito, solo son ideas.

Y Como siempre, muchas gracias a todos por vuestras valoraciones de cinco estrellas ⭐⭐ ⭐ ⭐ ⭐ en iTunes y Spotify, estar ahí, al otro lado, y especialmente por suscribiros al Foro y a los Cursos de Bolsa.

Acciones y dependiendo de nuestras preferencias y objetivos:

- Empresas nacionales 20-30%

- Empresas internacionales: 10-20%

ETFs, según nuestra estrategia de inversión:

- ETF de Índices: 10-20%

- ETFs sectoriales: 5-15%

- ETFs de mercados emergentes: 5-10%

- ETFs de bonos: 5-10%

Fondos y bienes raíces:

- Fondos de bienes raíces nacionales: 5-15%

- Fondos de bienes raíces internacionales: 5-15%

Y para terminar, para todos los que hemos llegado hasta aquí dejamos enlace a nuestro curso de análisis técnico gratis que tenemos en el foro:

Adjuntamos todo un Curso de análisis técnico totalmente GRATIS y realizado con ProRealTime para que empecemos a echarle un vistazo a la plataforma y a familiarizarnos con las inversiones, pero ojo, vosotros hacerlo con PROREALTIME WEB que es totalmente gratis y en Demo.

Curso de Análisis Tecnico.

Curso de Análisis Técnico. # 1. Análisis de Velas en el Precio.

Curso de Análisis Técnico. # 2. Medias Móviles y Volumen.

Curso de Análisis Técnico. # 3. Estrategia Triple Cruce de Medias Móviles.

Curso de Análisis Técnico # 4. Estrategia con MACD.

Curso de Análisis Técnico # 5. Estrategia con RSI y Estocástico.

Curso de Análisis Técnico # 6. Indicador de Momento.

Curso de Análisis Técnico # 7. Configuración Blai5 Koncorde.

Curso de Análisis Técnico # 8. Figuras: Hombro-Cabeza-Hombro / Techos y Suelos.

Curso de Análisis Técnico # 9. Soportes y Resistencias en Trading.

Curso de Análisis Técnico # 10. Test de conocimientos de análisis técnico básico.

Curso de Análisis Técnico # 11. ¿Cómo crear nuestro propio índice de bolsa?.

Adjuntamos video explicando la cartera ideal.