Empezamos fuerte, Instrumentos financieros y Valores negociables.

VALORES NEGOCIABLES

1.- RENTA FIJA PÚBLICA

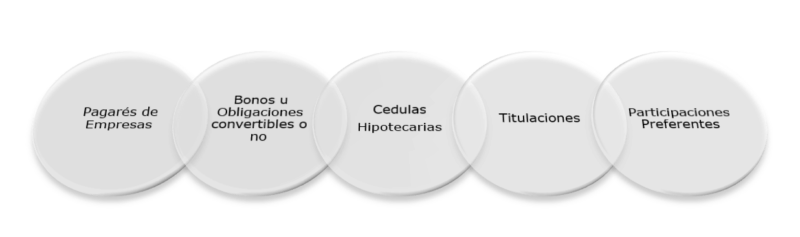

2.- RENTA FIJA PRIVADA

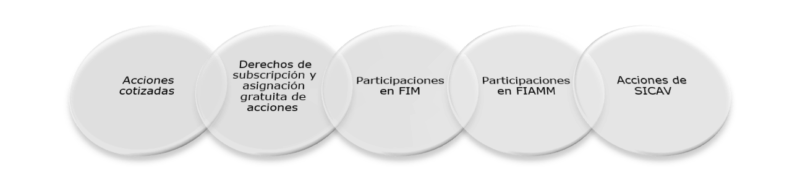

3.- RENTA VARIABLE

Como habréis visto existen posibilidades de invertir en multitud de instrumentos financieros, de lo más variado, no voy a explicar cada uno de ellos, solo los detallo para que se pueda de un vistazo ver los más sobresaliente. Habréis reconocido algún producto por desgracia, verdad, hartos de ver manifestaciones de los que han sufrido el estar en ellos y verse francamente perjudicados por haberlos suscrito en su día, a sabiendas o no.

Esta enumeración no es exhaustiva, pero si cubre una amplia gama de los que nos pueden aparecer por muy diversas vías, léase recomendaciones de inversión de nuestro gestor bancario, la propuesta de una sociedad de inversión, ese consejo del amigo, que dicho sea de paso, sabe tanto como tú de inversiones, etc. lo del amigo está claro, pero podéis meter a muchos de los primeros también, ya que venden lo que les mandan los de arriba, sin saber de qué se trata , en fin ya profundizaremos en el tema más adelante, siempre y como en todo hay excepciones muy honrosas de muy buenos profesionales.

Vaya por delante que soy del parecer que no hay nadie mejor que uno mismo para gestionar sus ahorros, ¿quién va a cuidar mejor de lo tuyo que tú?, pero a su vez he de decir que, si algo no lo entiendes, no te metas, de ahí que la formación, información y acumulación de conocimientos sea básico en esta y en cualquier faceta que queramos emprender en nuestra vida.

Hagamos una pequeña reseña de los productos antes expuestos, empecemos por la RENTA FIJA Pública., estos instrumentos son emitidos por los Estados para financiar su deuda pública y conseguir financiación a fin de poder hacer frente a los diversos aspectos sociales, infraestructuras, servicios públicos en general, etc. Todos los productos que veis aquí descritos, son idénticos en cuanto al emisor y lo que este pretende conseguir de ellos, financiación, lo que distingue a estos productos entre si es el plazo de vencimiento que conlleva cada cual, de los aquí descritos, de ahí que las letras del tesoro su vencimiento no suele pasar de los dos años, los bonos normalmente hasta 5 y las obligaciones hasta 30 años respectivamente. El Estado X saca a oferta pública estos títulos a un determinado tipo de interés y se compromete hasta en vencimiento a pagarlo al poseedor de los mismos.

Estos productos también se pueden negociar en el mercado secundario, es decir, el mercado de valores. Y el nombre de Renta fija, lo es en cuanto al tipo comprometido en esa emisión, pero son productos que pueden ser susceptibles de añadir beneficios o pérdidas a ese tipo de interés que conlleva su compra, me explico, el principal de la renta fija puede variar en positivo si en emisiones posteriores el tipo de interés es inferior al contratado por nosotros y por el contrario en negativo si sucede lo contrario, los tipos suben respecto a los que nosotros habíamos comprado.

Lo único cierto es que nosotros cobraremos el tipo de interés pactado pero el principal como he descrito es susceptible de ser superior o inferior al vencimiento del mismo. Además, está el riesgo del emisor, es decir que este sea fiable, que no se produzca un default o quiebra de ese Estado, etc. Sería arduo el explicar todos los entresijos que conlleva la Renta Fija, su clasificación por consultoras de la misma, etc. quedémonos con que en estos productos también se puede perder, en el peor de los casos.

La renta autonómica, está referida al caso español, ya prácticamente ninguna autonomía emite deuda pues han sido declaradas lo que se denomina Bono Basura, es decir nadie las quiere y además tienen que ser avaladas por el estado central, con lo cual es preferible que sea este el que se haga cargo de su financiación, así pues, se puede soslayar.

Sigamos con la RENTA FIJA Privada, las empresas al igual que los Estados requieren en determinados momentos de un extra de financiación y al igual que estos acuden a los inversores para que estos compren los productos que estos emiten, aquí al igual que en el caso anterior, la solvencia, la calificación de la deuda de la empresa en cuestión, el plazo de la deuda, etc., son los componentes del tipo de interés que tiene que pagar cada empresa, dependiendo de los riesgos, para financiarse y lo hacen con pagarés cuyo plazo es corto, equivalente a las letras del tesoro, los bonos que también equivalen a los anteriores hasta 5 años y por último las obligaciones, tanto los unos como las otras pueden ser a su vencimiento convertibles o no en acciones de la propia empresa.

Las cédulas hipotecarias se emiten con la garantía de la cartera de préstamos hipotecarios de la entidad financiera. Es decir, las cédulas están garantizadas con el conjunto de préstamos hipotecarios que tiene la entidad financiera. Acordaros de la crisis de 2008, de este modo, solo pueden ser emitidas por entidades de crédito oficial, cajas de ahorro y sociedades de crédito hipotecario. la persona que contrata una cédula hipotecaria recibe una rentabilidad fija a cambio del dinero que ha invertido en este tipo de valores.

Las titulaciones, una empresa emite deudacon la garantía de determinados activos que son la garantía de estos valores, estos deben ser segregados del balance pues como hemos dicho garantizan la deuda que emiten.

Participaciones preferentes, este titulo tan sugerente es el que hizo que muchas personas cayeran en sus redes, son productos complejos y que no estaban destinados al público general, pero como siempre los listos del Banco de España casi, por no decir totalmente, obligaron a las entidades financieras a emitirlos, prometían un interés por encima del de mercado en su época, pero lo que se ocultaba detrás de él era unos títulos perpetuos, cuyo pago de esos intereses estaba supeditado a multitud de cláusulas, que la entidad tuviera beneficios, que aprobase distribuirlos pagando estos intereses, que además figurara este producto el último en la obligatoriedad de pago, es decir se pagaba antes a un pintor que hubiese realizado un arreglito en una oficina que los intereses de esta deuda, en fin se podrían enumerar numerosas tropelías de este y otros productos de la industria financiera, pero sigamos.

RENTA VARIBLE, Bien estos productos son los que han motivado el que se redactara esta guía de inversión, digamos que es donde centraremos toda la munición, lo cual no es óbice para que tengamos también en cuenta la renta fija que acabamos de describir.

Acciones cotizadas, las empresas ponen a disposición de los inversores parte de su capital social para financiarse, entregan títulos a cambio de dinero, el proceso normal es el siguiente. Una empresa decide, que no es tan sencillo pero bueno, salir con sus acciones a Bolsa, para ello hace una OPV , es decir, oferta pública de acciones, estas se suscriben y a partir de ahí se pasan al mercado secundario o bolsa de valores donde se negocian, durante las sesiones bursátiles se producen compras y ventas de las mismas fijándose como consecuencia de estas transacciones su precio de cotización. Esto lo hago sencillito pues lo veremos mucho mas en detalle en el transcurrir de esta lectura.

Las mismas empresas del párrafo anterior u otras que están cotizando deciden hacer un aumento de capital y dan a sus accionistas un derecho a suscribir a ellos primero las nuevas acciones, e incluso les pueden dar alguna nueva en proporción a las que ya poseían, los derechos de suscripción son susceptibles de ser vendidos y cotizan en el mercado de valores, aquí se podían escribir varios capítulos, pero no abundaremos mucho en ello, a fuer de no ser cansinos y dar solo una leve explicación de cada producto enunciado.

Las formas de invertir básicamente se pueden hacer de dos maneras tomando las decisiones de inversión tú mismo. Y la otra es cediendo el dinero para que lo gestionen profesionales a través de una Institución de Inversión Colectiva.

Un fondo de inversión no es otra cosa que una institución de inversión colectiva

Dependiendo de la inversión que realiza el fondo, puede ser un Fondo de Inversión Inmobiliaria (FII) o puede ser un Fondo de Inversión (FI). Éste último puede ser que lo veas en algún sitio como Fondo de Inversión Mobiliaria (FIM), es lo mismo, antes se llamaba FIM.

Los Fondos de Inversión Inmobiliaria (FII) invierten en viviendas, locales, oficinas o parkings y los Fondos de Inversión (FI) en acciones o bonos.

Las siglas FIAMM hacen referencia a Fondos de Inversión de Activos del Mercado Monetario y se trata de un tipo de fondo de inversión donde únicamente se trabaja con títulos de renta fija. Además, estos tipos de fondos de inversión llamados FIAMM se caracterizan por ser a corto plazo, la inversión realizada en los mismos no debe ser superior a 18 meses y normalmente suele estar entre los 6 y 12 meses.

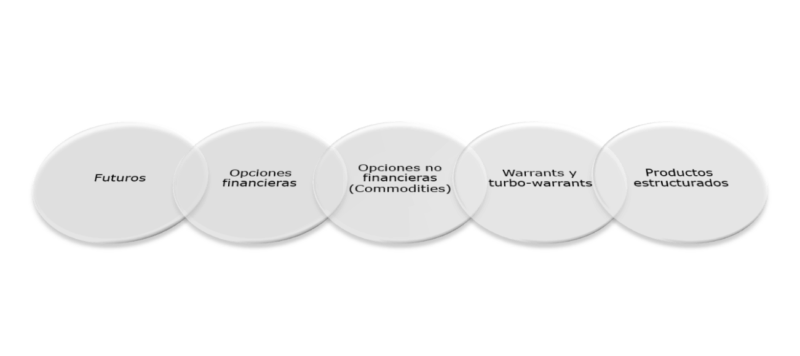

Sigamos con la descripción de los productos reseñados, ahora seguimos con productos menos conocidos por el gran público, el cual conoce principalmente las acciones y los fondos. Los futuros, como su propio nombre indica, se trata de hacer una operación con un subyacente (producto que es la base), a futuro, se quiere asegurar el que contrata que el precio de su producto a fecha X, sea uno determinado y ese contrato es aceptado a ese precio y a ese vencimiento por la otra parte contratante, fue muy productiva esta figura, para asegurar costes por parte de las empresas de que los componentes de sus productos sometidos a cambios por cotización de moneda o a la volatilidad de sus precios, las cosechas, etc., tendrían un precio asegurado, esta finalidad era muy loable, pero de ahí al casino que se ha montado alrededor de estos productos, no queráis ver. El estudio de este tipo de contrato requeriría una guía solo para él, aprovecho y digo lo mismo para las Opciones tanto las financieras como las de materias primas.

Si que os puedo decir que, para contrarrestar a las operaciones de contado en épocas de incertidumbre, sirven de apoyo a las mismas, pues se pueden cubrir las primeras (contado) con futuros u opciones, de tal modo que se equilibren las posiciones, haciendo una ratio de cobertura de las primeras con estas últimas, es más difícil de explicar que de hacer, pero para ello tenemos los cursos presenciales y el blog para las dudas y ampliación de conocimientos. Las opciones, a pesar de que es muy simplista mi explicación, como lo ha sido los futuros, os digo que tu quieres comprar un bien a un precio y que te den un plazo , para ello entregas una cantidad a cuenta, de tal modo que transcurrido el tiempo del mismo o ejercitas la opción te quedas con el bien o pierdes la cantidad entregada, no es que sea simple es infantil, pero si nos metiéramos en ello, sería una labor ímproba, que no es el motivo de esta guía.

Me salto los warrants y turbo warrants, para ello os recomiendo BT365 o cualquier casa de apuestas o casino que lo entenderéis mejor, en estos productos ludópatas ni entro.

Productos estructurados, hace algún tiempo y quizás aún lo siga siendo las entidades financieras, como no daban ni dan intereses por tener depositado el dinero, idearon productos de subyacentes varios, de tal modo que si se cumplían determinadas condiciones, te pagaban un tipo acordado de interés, normalmente trimestral y la duración del producto 5 años, Los había con garantía del capital, lo cual pagaba menos o por el contrario ibas a pelo y podías cascar bien, os pongo un ejemplo. Un estructurado que tenía como subyacente tres grande empresas, Repsol, BBVA e Iberdrola, pues bien, si las TRES cotizadas subían al trimestre te pagaban ese periodo de tiempo un X% de interés, de no ser así y alguna de ellas estuviera en su cotización por debajo, nada de nada, en el mejor de los casos pues si alguna pasara por debajo de un tope te arreaban a ti la pérdida, de esa en concreto, No queráis saber los manejos de las cotizaciones de una de ellas cuando se acercaba el vencimiento del estructurado, ahí lo dejo. Otros estructurados estaban referidos a la inflación, de tal modo que si subía te pagaban y si bajaba te daban a ti, no ha subido la inflación en no se cuantos años. Esto si os lo ofrecen lo rechazáis educadamente, que estamos hartos de que nos tomen el pelo, la industria del engaño, como le llamo yo, es muy osada y el número de incautos no disminuye por desgracia, no es vuestro caso que habéis optado por prepararos e informaros.

Vaya por delante que soy del parecer que no hay nadie mejor que uno mismo para gestionar sus ahorros, ¿quién va a cuidar mejor de lo tuyo que tú?, pero a su vez he de decir que, si algo no lo entiendes, no te metas, de ahí que la formación, información y acumulación de conocimientos sea básico en esta y en cualquier faceta que queramos emprender en nuestra vida.

De todos esos instrumentos los que van a ser materia de esta guía de ahora en adelante son los del apartado RENTA VARIABLE y de ellos los que corresponden a las ACCIONES, añado y ETfs (veremos que son) referidos a ellas o a materias primas, metales, bonos, etc.

Las acciones se negocian en la Bolsa de valores, de los respectivos países, si bien es verdad, que hay muchas empresas que tienen su acciones en más de un mercado, pongamos un ejemplo que al ser bien conocido por todos nos pueda servir, el Banco de Santander, valor que además de cotizar en la Bolsa española, lo hace también en otros mercados de Europa y América, además con divisas distintas al euro que es la moneda donde se ubica su domicilio social.

Definido nuestro campo de actuación, pasemos sin más preámbulos a conocer mejor el ámbito y entorno en el que nos moveremos.